トラリピを一発逆転のギャンブルだと考えている人は、この記事を読む必要はありません。

この記事は、大切な資産を守り、FX市場から退場を避けることを最大の目的として書いています。

トラリピで複数通貨ペアを同時に運用することで、FX市場からの退場リスクを減らすことが可能です。

トラリピで複数通貨ペアへの投資がリスクを減らせる【実データあり】

1つの通貨ペアに集中して運用した方が大きな利益を生む可能性が高いですが、その反面、相場が逆に動いた時のダメージは大きくなります。

リターンとリスクのバランスを考えると複数通貨ペアの運用が有効です。

▼この記事の目次(もくじ)

FX市場からの退場を避けたいなら複数通貨ペアでトラリピ!

FX市場で長く生き残るのは複数の通貨ペアへの投資が有効です。

トラリピの利益を最大化するためには、12種類ある通貨ペアから一番利益がでる通貨ペアを1つを選び投資するのが理想ですが、裁量トレードのような取引をするのであれば、トラリピを使う必要はありません。

トラリピを利用するからには、ほったらかしで24時間休みなしに資産が自動的に増えていって欲しいですよね。

一つの通貨ペアだけに投資している場合、想定とは逆に動き損失が発生したときは、すべてのマイナスを受け入れることになります。

その点、複数の通貨ペアに投資した場合は、想定とは逆に動いた通貨ペアの評価損を想定どおりに動いた通貨ペアが補填してくれる可能性があります。

例えば、米ドル/円は下落しても、ユーロ/米ドルは上昇ということは起こりえるということです。

複数通貨ペアへの投資がリスクを減らす

為替相場は、全世界の政治、経済など様々なの要因に左右されますが、通貨が流通している国の状況がもっとも相場に強く反映される可能性が高いものです。

例えば、米ドルを軸に考えた場合でも、米ドル/円とユーロ/米ドルは、日本とユーロ圏の状況により、まったく逆の動きをする可能性があります。

2つの通貨ペアが逆の動きをしたときに利益が出る方の通貨ペアだけに運良く投資できていればよいですが、運悪く損失が出ている通貨ペアを持っている場合はすべての損失を被ってしまいます。

そこで複数の通貨ペアに投資することで、最大利益が減ったとしてもリスクを減らすことを優先します。

豪ドル/円単独と豪ドル/円・米ドル/円組み合わせの結果は?

具体的な例でみてみましょう。

豪ドル/円は、2019年4月19日に終値80.03円を記録した後、2019年5月24日まで一度も80円を超えることなく下落しています。

2019年4月19日の終値80.03円を100%とした場合、2019年5月24日の終値75.7円は94.59%となります。

豪ドル/円を含めたトラリピで扱われている通貨ペアの増減率をまとめてみました。

| 通貨ペア | 2019年4月19日から 5月24日の増減率 |

|---|---|

| 豪ドル/円 | 94.59% |

| 米ドル/円 | 97.65% |

| ユーロ/円 | 97.34% |

| ユーロ/米ドル | 99.66% |

| 豪ドル/米ドル | 96.87% |

| NZドル/円 | 95.64% |

| NZドル/米ドル | 97.97% |

| 加ドル/円 | 97.26% |

| 英ポンド/円 | 95.53% |

| トルコリラ/円 | 93.44% |

| 南アフリカランド/円 | 95.47% |

| メキシコペソ/円 | 96.23% |

豪ドル/円は、トルコリラ/円に次いで二番目の下落率となっています。

また、残念ながら100%を超える通貨ペアはありませんでしたが、最も下落率の大きいトルコリラ/円の93.44%から、ほぼ動いていないユーロ/米ドルの99.66%まで大きな差があることが分かります。

1つの通貨ペアだけへの投資と複数通貨ペアへの投資、実際にどのくらい損失に差が出るか計算してみましょう。

豪ドル/円を2019年4月19日の終値80.03円で、100万円分となる12,495豪ドルを購入し、2019年5月24日の終値75.7円で売却した場合、

80.03円*12,495豪ドル=999,974円

75.7円*12,495豪ドル=945,871円

999,974円-945,871円=54,103円

となり、54,103円の損失になります。

もし、豪ドル/円を50万円分と下落率の低い通貨を買っていたらどうなっていたでしょうか?

豪ドル/円を50万円分と米ドル/円を50万円分を売買したとしましょう。

【豪ドル/円】

80.03円*6,247豪ドル=499,947円

75.7円*6,247豪ドル=472,897円

499,947円-472,897円=27,050円

損失:27,050円

【米ドル/円】

111.92円*4,467米ドル=499,946円

109.29円*4,467米ドル=488,198円

499,946円-488,198円=11,748円

損失:11,748円

合計損失:27,050円+11,748円=38,798円

54,103円-38,798円=15,305円

豪ドル/円だけに投資していた場合と比較して、豪ドル/円と米ドル/円の2つの通貨ペアに投資していた場合では、15,305円も損失を減らすことができました。

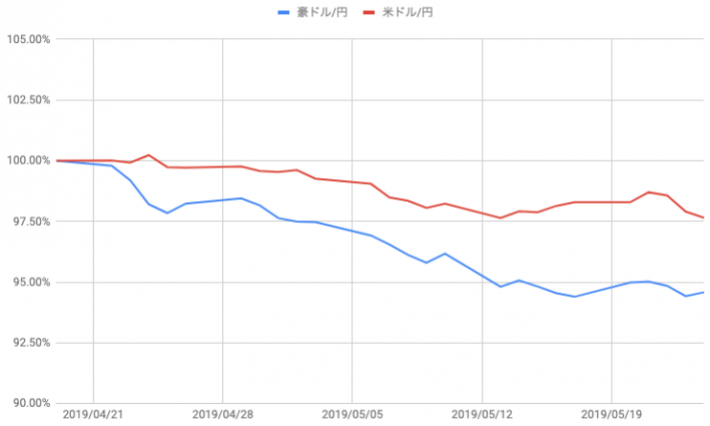

2019年4月19日を基準として、2019年5月24日までの豪ドル/円と米ドル/円の為替の変動率をグラフにすると下記のようになります。

豪ドル/円と米ドル/円の下落率

一瞬ですが、米ドル/円が100%を超えて上昇し、豪ドル/円のマイナスと相殺している場面もありました。

FX投資は利益をあげることが目的ですが、FX市場から退場したら終わりです。

FX市場から退場せずに継続して利益を出すためにも複数の通貨ペアを運用し、リスクをコントロールするべきです。

利益の最大化よりもFX市場から退場しないことが大切

前節の具体例により複数通貨ペアを運用することで損失を減らすことが分かりましたが、逆に上昇した際には複数通貨ペアを運用していることで利益が減る可能性があります。

プラスとマイナスに同じ値幅、同じ確率で動くと仮定すると期待値は、

豪ドル/円の期待値:(-54,103円*0.5)-(54,103円*0.5)=0円

豪ドル/円とユーロ/米ドルの期待値:(-15,305円*0.5)-(15,305円*0.5)=0円

となり、どちらの場合も0円です。

同じ値幅で、プラスとマイナスの発生確率が50%ずつなので期待値は同じですが、FX取引の最大リスクである市場からの退場の可能性を減らせるのは複数通貨ペアへの投資です。

FX最大のリスクは市場からの退場

市場からの退場ですべてが終わってしまうことを考えると複数通貨ペアに投資してリスクをコントロールするのは当然といえるでしょう。

その時々でどの通貨ペアの組み合わせが損失を最小化できるのかは分かりませんが、為替相場の値動きを気にせずに24時間ほったらかしで自動的に利益を得ることがリピート系自動売買サービスのひとつのメリットだとすれば、どの通貨ペアが優れているかということを考えることも無駄なことかもしれません。

少なくとも2種類の通貨ペア、資産を追加する場合は特定の通貨ペアへの投資額を増やすよりも通貨ペアを増やすことが長く市場で生き残り、かつ利益を生み出す方法となるでしょう。